El asesoramiento financiero se enreda en la maraña regulatoria

El número de entidades cayó un 7,6% en 2018, con la entrada en vigor de la directiva Mifid II

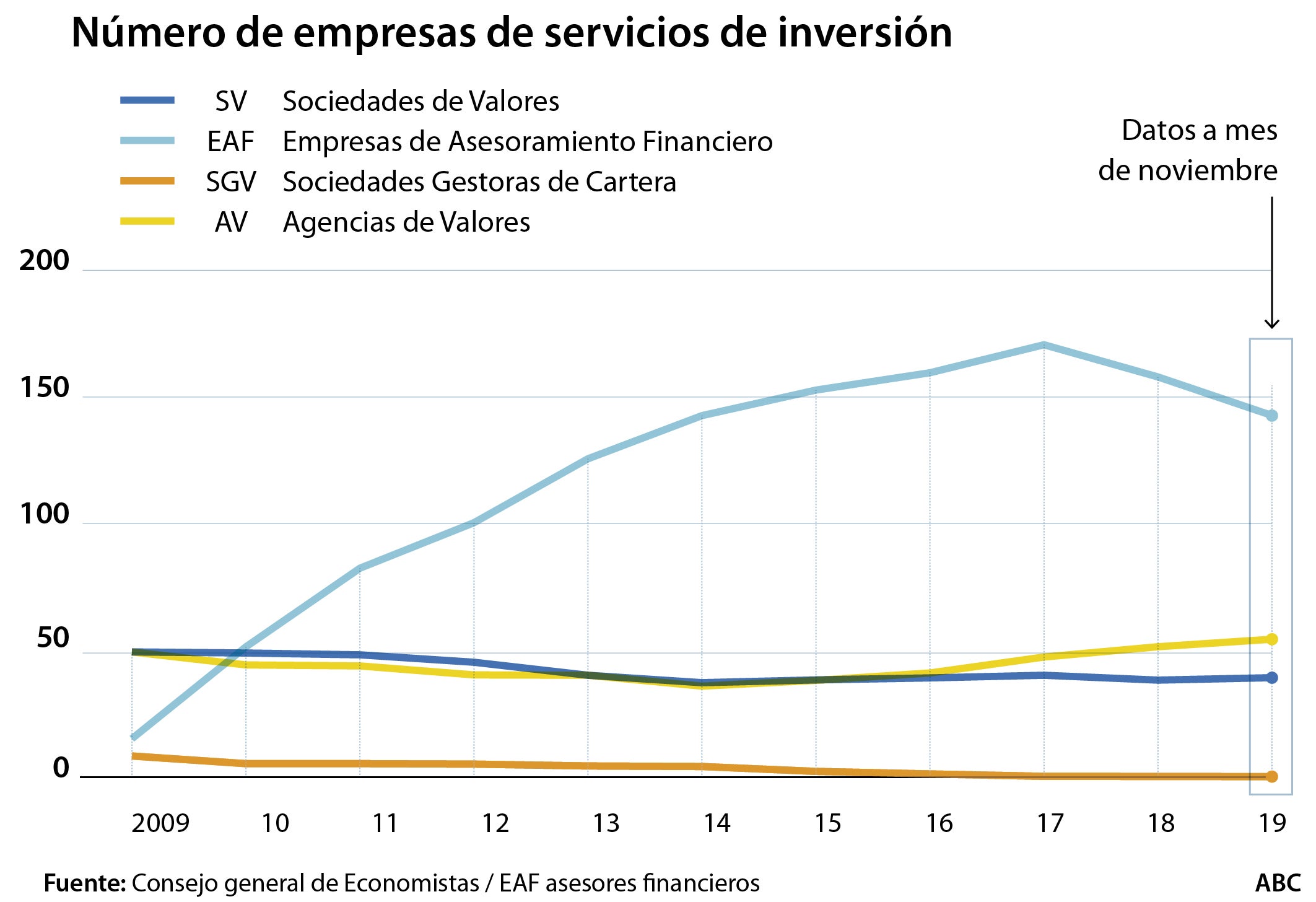

El sector de las empresas de asesoramiento financiero no atraviesa su mejor momento. La nueva directiva europea sobre mercados de instrumentos financieros, conocida como Mifid II , ha tenido un impacto negativo en la evolución de estas sociedades, surgidas de la mano de Mifid I. Sus orígenes se remontan a abril de 2009, cuando se registró en España la primera firma de este tipo. Al cierre de aquel año existían en nuestro país 16 entidades y en 2010 ya había más del triple. Desde entonces y hasta 2017, cuando marcan su punto máximo con 171 compañías, el crecimiento ha sido ininterrumpido.

Sin embargo, la entrada en vigor en enero de 2018 de la directiva Mifid II ha dinamitado esta tendencia positiva. Las empresas de asesoramiento financiero (Eafs) han sido uno de los segmentos afectados por un marco regulatorio cada vez más complejo y estricto .

Las mayores exigencias las han abocado a un proceso de cierres, fusiones o reconversiones en otro tipo de figuras jurídicas. Por ejemplo, buena parte de ellas se han convertido en agencias de valores , otra categoría de Empresas de Servicios de Inversión, con el objetivo de poder prestar el servicio de transmisión y ejecución de órdenes de las recomendaciones que realizan. De hecho, mientras que las Eafs pierden presencia, el número de estas entidades ha aumentado en los últimos cinco años, hasta llegar a las 55 a cierre de noviembre de 2019.

La primera empresa de asesoramiento financiero se registró en España el 30 de abril de 2009

El principal cambio que introduce la norma comunitaria es que las empresas «deberán explicar a sus clientes de manera clara si el asesoramiento en materia de inversión es independiente o no y por qué, así como el tipo y la naturaleza de las restricciones aplicables», tal y como se señala en el estudio «Empresas de Asesoramiento Financiero en España 2019» , elaborado por Economistas Asesores Financieros, órgano del Consejo General de Economistas. Esta novedad –concluye el informe– «ha implicado decisiones que afectan al modelo de negocio y las fuentes de ingreso en las entidades de menor tamaño, principalmente, por la imposibilidad de retener incentivos en el caso del primer tipo».

Lo cierto es que los efectos de Mifid II ya se dejan notar . El número de Eafs registradas en la CNMV cayó un 7,6% en 2018, hasta las 158, después de años de crecimientos, y los últimos datos de 2019 arrojan un descenso del 9,5%, hasta las 143.

David Gassó , presidente de Economistas Asesores Financieros, atribuyó este hecho a tres factores: «La inviabilidad empresarial de algunos proyectos en el entorno regulatorio más exigente, la necesidad de cambiar de tipo de Empresa de Servicio de Inversión para poder prestar más servicios y el parón de nuevas autorizaciones por la incertidumbre asociada al proceso tardío de transposición que ha sucedido en España». Pero no solo disminuye la cantidad de entidades. Los ingresos por comisiones han descendido un 5,5% , pasado de los 65.802 millones de euros en 2017 a los 62.168 de 2018.

Menos clientes

El número de clientes asesorados también disminuye, en concreto, un 3,7%. Mientras que los clientes minoristas caen un 5,1%, los profesionales se incrementan un 21,4%. De las grandes magnitudes, solo el patrimonio asesorado arroja un dato positivo , ya que en 2018 aumentó un 2,8% saltando de los 30.790 millones de euros de 2017 a los 31.658 millones de 2018. A las dificultades que genera Mifid II se suma la competencia de firmas que actúan al margen de la supervisión .

Albert Ricart , miembro de Economistas Asesores Financieros y colaborador del estudio, alertó durante la presentación del informe de que «continúa habiendo muchísimas entidades que prestan el servicio de asesoramiento financiero sin tener la licencia preceptiva ni tener que pasar el nivel de supervisión y de reglamentación al que nosotros estamos sometidos».

Eso sí, hay veces que lo hacen de manera legal, al amparo de las excepciones normativas que la propia ley admite. «Sería deseable para el sector que en todos aquellos otros casos, fuera de la ley, se aplicara con rotundidad la normativa vigente en materia de sanciones», reivindicaron desde el Consejo General de Economistas.

Noticias relacionadas